据港交所官网显示,岸迈生物科技有限公司于近日(以下简称“岸迈生物”)更新招股书。资料显示,岸迈生物成立于2015年,是一家处于临床阶段的生物制药公司,专注于全球范围内治疗各类癌症和自身免疫性疾病的T细胞衔接器的开发。

近年来,国产创新药企海外BD逐渐成为企业补充资金,助推自身发展的主要路径之一。岸迈生物在BD方面收获颇丰,根据弗若斯特沙利文的资料,自2023年底起,公司已建立多个全球对外授权合作,总交易价值超过21亿美元,于T细胞衔接器领域中排名全球第二。

然而,在对招股书等相关资料进行梳理后发现,公司目前仍存在诸多隐忧,包括核心管线均处早期(仅EMB-01在II期),面临“死亡之谷”的高失败率与成药性不确定性;公司累计亏损超24亿元,授权合作项目收入大幅下滑;身负27亿赎回负债,若IPO失败可能触发赎回条款,财务压力较大等。

核心管线均处早期研发阶段 仅一项适应症进入Ⅱ期临床

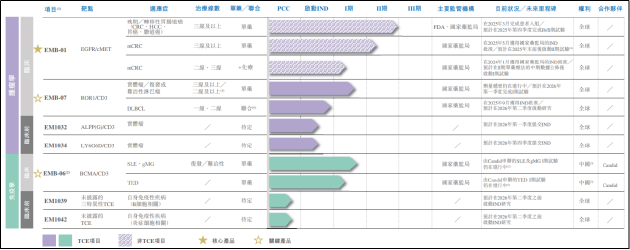

产品方面,公司目前共计拥有8项管线资产,包括三款处于临床阶段的候选药物,分别为四价双特异性抗体EMB-01(靶向EGFR/cMET);重组人源化双特异性抗体EMB-06(靶向BCMA/CD3)和EMB-07(靶向ROR1/CD3),另有5款基于T细胞衔接器的临床前候选药物。

其中,EMB-01研发进度最为靠前,其单药用于治疗胃肠道癌(结直肠癌、肝细胞癌、胃癌、胆管癌)的临床试验已步入Ⅱ期临床。值得关注的是,岸迈生物同时还单独开展了EMB-01单药治疗结直肠癌的临床试验。

公司在招股书中提到,2021年10月公司在中国及美国启动一项Ib/II期试验,以评估EMB-01单药治疗胃肠道癌症(包括胃癌、肝细胞癌、胆道癌和结直肠癌)的疗效。在此试验中,EMB-01单药治疗对接受大量治疗的转移性结直肠癌患者展现良好的疗效和可控的安全性。

因此,公司于2025年3月向国家药监局提交EMB-01单药治疗用于三线转移性结直肠癌的II期试验的IND申请并于2025年5月获得IND批准,预计将于2025年下半年启动该II期临床试验。然而,截至招股书披露,EMB-01的II期试验仍未启动。

在关于EMB-01的表述中,岸迈生物着重强调其用于治疗结直肠癌的前景,且单独披露了针对结直肠癌的临床数据。招股书显示,在EMB-01用于治疗重度经治转移性结直肠癌患者的Ib/II期研究中,截至2025年3月6日,29例患者经治疗后的ORR为24.1%,DCR为82.8%。从临床数据看,非头对头对比EMB-01优于目前绝大部分竞品,但由于样本数量较小,与竞品的患者基线不同以及尚未读出生存期数据,产品优效性仍待验证。

就EMB-01用于治疗结直肠癌单一适应症来看,其Ⅱ期临床尚未开展,距离商业化仍较为遥远,而其针对胃肠道癌症的临床试验并未披露临床数据,唯一进入二期的适应症未来是否值得继续推进尚不确定。

在药物研发领域,临床试验失败率最高的阶段就是临床Ⅱ期,素有新药研发“死亡之谷”之称。而目前岸迈生物包括EMB-01在内的各管线均未完成Ⅱ期临床,最终能否成药均面临极大不确定性。

巨额亏损与优先股赎回压力并存 授权合作项目收入大幅下滑

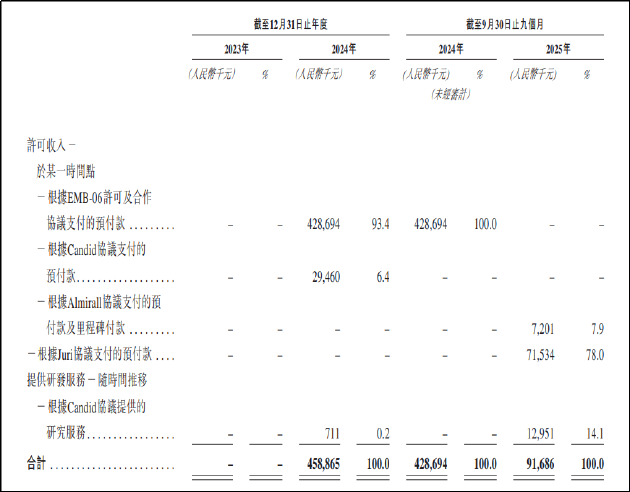

财务数据方面,由于尚无商业化产品,公司全部收入均来自于对外授权。2023年,公司几无营收,当期利润亏损5.95亿元。2023年底起,岸迈生物陆续建立多个全球对外授权合作。

例如,授权Almirall(西班牙制药公司)利用公司的FITIg平台技术开发双特异性抗体;与Vignette Bio, Inc.(后被Candid收购)合作,在中国(包括中国香港、中国澳门和中国台湾)以外推进EMB-06的开发工作;就自主开发的KLK2/CD3 T细胞衔接器与Juri订立对外授权协议等。

招股书显示,岸迈生物全球对外授权合作潜在总交易价值超过21亿美元,于T细胞衔接器领域中排名全球第二。得益于授权合作带来的首付款等收入,公司2024年实现收入4.59亿元、利润4768.7万元。

需要关注的是,作为公司原先的重要收入来源,EMB-06的对外授权合作收入于2025年大幅下滑。2024年,公司因与Candid的授权协议获得4.29亿元预付款,占当年总收入的93.4%。然而,2025年前三季度该部分收入直接归零。公司在招股书中提到,为避免影响合作伙伴在自身免疫适应症领域的开发,公司已同意逐步结束EMB-06在中国的肿瘤适应症临床试验,且短期内不再推进其在肿瘤学方面的发展。

从利润端看,公司再度转亏,2025年前三季度期内亏损达6491.8万元。截至2025年9月30日,公司已累计亏损超24亿元。

身负对赌协议赎回负债超27亿元 递表前夕多名董事辞职原因不明

从资本结构看,截至2025年9月30日,公司的负债净额为23.96亿元,主要由于IPO前融资形成的可转换可赎回优先股的金额较大,数额为27.43亿元。2015年至2020年,公司共进行了5轮融资,投资方包括国投创新、招银国际金融、未来资产证券等。

2022年,岸迈生物还向SG Spring Investment Land Pte Ltd及永睿控股发行了两笔本金总额为1200万美元并按年利率8%计息的可换股票据。在2023年时,两位投资方将没有兑付的1296万美元本金、利息,转换为了C轮优先股。最后一次可换股票据发行后,岸迈生物的投资后估值达到4.92亿美元。

招股书显示,A轮、B轮、C轮可转换可赎回优先股融资协议中均包含赎回权,投资者可于2025年9月30日之后的任何时间,要求公司赎回全部或部分可转换可赎回优先股。递表前夕,相关赎回权已终止,但如公司撤回上市申请、上市申请被拒绝以及在上市申请失效且上市申请在失效后三个月内未获续期,赎回权仍会恢复。

公司治理方面,其首次递交上市申请5天前,包括早期投资人、德诚资本创始人崔相民在内的多名非执行董事在同一天集体辞职。这些董事均直接或间接持有公司股份,其突然离任的原因并未明确披露。

此外,公司的股权结构也受到了监管层的重点关注。2025年9月,中国证监会在其境外上市备案反馈意见中,要求公司详细说明主要境内运营实体历次股权变动的合规性,并穿透披露第一大股东Sanaron Inc.的最终实际控制人与信托受益人之间的关联关系。在监管对于红筹架构下股权清晰、合规性的审查日趋严格的背景下,相关问题是否会成为公司上市的拦路虎仍待观察。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏